Analyse économique

décembre 2014

La déflation, c’est quoi ?

Un spectre semble hanter l’Europe : la déflation. A en juger par le nombre d’articles ou de requêtes sur les moteurs de recherche, c’est LE sujet à la mode. Encore faut-il savoir de quoi on parle ! L‘idée reçue et complaisamment relayée est qu’il y a déflation quand les prix baissent. Dommage que les analystes de tout poil oublient au passage de préciser qu’il faut que cette baisse dure pendant une période prolongée pour mériter cette étiquette alarmiste…

Autre question que les Cassandre balaient un peu vite : la déflation est-elle toujours signe d’une croissance faible ? Non plus ! Le dernier quart du XIXème siècle aux Etats-Unis montre au contraire qu’elle peut aussi accompagner une croissance forte. Entre 1875 et 1900, aux USA, les prix ont en effet baissé (en moyenne) de 1,1% quand la croissance atteignait 3,5%… Incidemment, la bourse américaine a progressé de 6,5% sur cette période. Aberrant ? Non encore, car les prix ont baissé grâce aux très importants gains de productivité réalisés sur la période. Ces derniers ont permis de réduire les prix de vente tout en augmentant les volumes. Il s’agit donc là d’une «bonne» déflation. De même, la baisse des coûts des matières premières comme le pétrole est vertueuse car elle redonne du pouvoir d’achat aux ménages. Ainsi, en France, l’inflation avait fortement ralenti durant la deuxième partie des années 1990 pour atteindre +0,2% fin 1998. Au même moment, la croissance accélérait !

Quelle est alors la «mauvaise déflation»? Il s’agit de celle qui s’explique par la déficience de la demande. Compte tenu de la rigidité des coûts fixes, elle va alors peser sur les marges des entreprises et donc, sur leur capacité d’autofinancement. D’autant que parallèlement, elle entraine un renchérissement du montant réel de la dette, doublée d’une impossibilité pour la banque centrale de baisser davantage les taux réels. Le phénomène devient vicieux car les agents économiques, anticipant la baisse des prix, différent encore plus leurs décisions d’investissement et de consommation. En sommes-nous aujourd‘hui menacés? Le risque auquel la BCE est actuellement sensible est effectivement que la faiblesse de l’inflation entraine une trop forte baisse des anticipations, augmentant le risque de déflation en tant que tel.

Sommes-nous pourtant confrontés à une « mauvaise déflation »? Les derniers chiffres d’inflation dans la zone euro font certes état d’une progression de l’indice global des prix sur douze mois de seulement 0,3%. La baisse du prix du pétrole et de l’alimentation explique néanmoins une bonne partie de ce faible indice puisqu’en excluant ces éléments, les prix progressent de 0,7%. Pour l’énergie, comme pour les matières premières, la baisse des prix dans la zone euro est tout à fait cohérente avec la baisse des prix des matières premières au niveau mondial : il s’agit davantage d’une «bonne déflation», bénéfique pour l’économie.

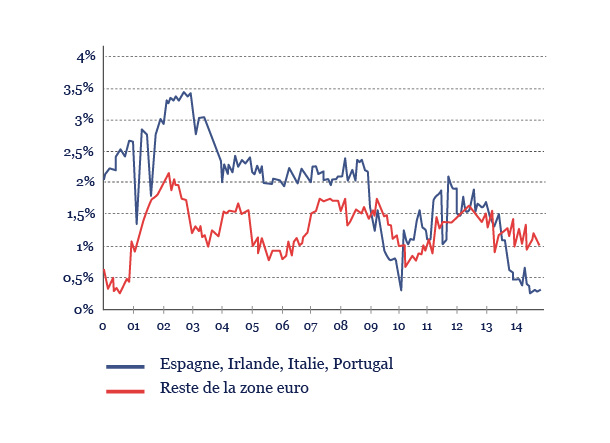

Si l’on prend l’indice hors alimentation et énergie (voir graphique), on constate par ailleurs qu’une bonne partie de la faiblesse de l’inflation prend sa source dans les pays dits périphériques.

Zone euro:

prix à la consommation hors alimentation et énergie (glissement annuel)

Dans le reste de la zone euro, l’inflation hors alimentation et énergie est en effet peu ou prou égale à sa moyenne depuis 1997. Une analyse plus en détail montre que dans les pays périphériques, une grosse partie du ralentissement concerne les prix des services. Les salaires représentant une part majeure des coûts dans ces secteurs, la faible inflation reflète en grande partie les efforts de compétitivité faits ici ou là. C’est principalement le cas en Espagne où la productivité du travail a progressé de 13% entre 2008 et 2013 contre une hausse de 5% pour l’ensemble de l’OCDE. Le fait que les entreprises espagnoles aient plutôt amélioré leurs marges sur la période plaide aussi pour une désinflation en partie liée à une amélioration de la productivité. Reste que l’impact sur la croissance nominale, variable clé pour l’évolution des ratios d’endettement est le même. Mais n’est-il pas préférable de vivre avec 1% d’inflation et 2% de croissance réelle qu’avec 2% d’inflation et 1% de croissance réelle?