Analyse économique

septembre 2021

Il y a cinquante ans, le système de Bretton Woods s’effondrait

Cet été, on a discrètement fêté les cinquante ans de la décision de Richard Nixon, prise en août 1971 de suspendre la convertibilité du dollar en or, décision qui devait déboucher cinq ans plus tard sur les accords de la Jamaïque qui ont enterré officiellement le système de Bretton Woods. Ce nom désigne le système monétaire international tel qu’il avait été défini au sortir de la deuxième guerre mondiale. Il est souvent présenté comme une époque bénie de grande stabilité financière et économique, à laquelle a succédé une certaine anarchie monétaire, puisque les principales monnaies voient depuis 1973 leurs cours fixés par l’offre et la demande. La réalité est en fait plus complexe et le système de Bretton Woods était sans doute voué à disparaître dès le départ.

Le principe du système de Bretton Woods était que chaque pays devait déclarer une parité vis-à-vis du dollar et s’engager à maintenir le cours de la devise dans une fourchette de 1%. Seul le dollar est convertible en or au cours de 35 dollars pour une once d’or. Le FMI a été créé pour assister la liquidité des pays en difficulté et pour les aider à mettre en œuvre les mesures à même de restaurer la valeur de leur devise. Si les fondamentaux d’un pays se dégradait trop, la devise d’un pays pouvait être dévaluée de plus de 10% mais avec l’accord officiel du FMI. La stabilité des changes devait être propice au commerce international. L’objectif était d’éviter une guerre des devises et une fermeture des économies telles que ce qui avait été connu dans les années 30 et au contraire de faciliter l’interdépendance économique des pays, gage de paix.

Ce système était le fruit des négociations internationales, principalement entre les américains et les britanniques qui avaient lieu depuis 1940 jusqu’à 1944. Alors que le plan britannique de John Maynard Keynes prévoyait une correction des excédents commerciaux excessifs en parallèle des corrections des déficits excessifs, l’accord final a été beaucoup plus proche du plan américain de Harry Dexter White, plus favorable aux pays créditeurs.

Ce plan reposait sur une idée de relatif équilibre monétaire, sauf que la situation était tout sauf équilibrée. D’un côté, les Etats-Unis détenaient les deux tiers des réserves d’or mondiales et représentaient encore plus de la moitié de la production industrielle mondiale en 1948. De l’autre, l’Europe et le Japon étaient exsangues avec des capacités de production très abimées par la guerre. L’affaiblissement des capacités de production, l’impératif de reconstruction et la priorité accordée au plein emploi faisaient que les pays européens avaient d’important déficits commerciaux et donc un important déficit de dollar.

Le plan Marshall a permis de compenser une partie de ce déficit mais les pays européens doivent dévaluer en septembre 1949 leurs devises de 30% en moyenne. Ceci ne leur permet pas de rééquilibrer nettement leurs soldes courants et ils doivent maintenir des mesures de restriction du commerce international durant plusieurs années. Alors que le plan initial reposait sur une relative liberté commerciale, les pays européens attendront 1958 pour mettre en place la convertibilité du compte courant, c’est-à-dire la possibilité pour les entreprises de convertir librement leur devise pour les opérations de commerce classique. Entretemps, les importations ont été durablement contingentées, le niveau de restriction des importations étant la principale variable d’ajustement utilisée par les gouvernements. Si l’Allemagne n’a connu qu’une crise de balance des paiements en 1950, rapidement résolue par des mesures de rigueur budgétaire et le retour du pays en excédent courant, le Royaume-Uni et la France ont passé les années cinquante à devoir mettre en œuvre des politiques de stop & go pour éviter la crise de balance des paiements. En France, il fallut attendre l’arrivée du Général de Gaulle, la dévaluation de 17% du Franc et le plan de rigueur Pinay Rueff pour stabiliser la situation.

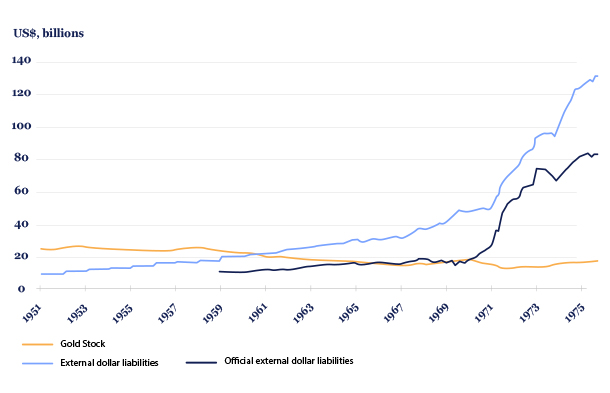

Malgré ces difficultés, les restrictions au commerce ont été progressivement levées et en dépit des fortes contraintes sur les flux financiers, les dollars ont commencé à affluer dans le reste du monde dans des proportions importantes. Les Etats-Unis fournissaient au reste du monde la liquidité nécessaire au bon fonctionnement de l’économie. Cela se passait directement par le biais d’investissements directs (construction d’usines, achats d’entreprises) ou par des pratiques de sur ou sous-évaluation des prix de transferts du commerce international. S’est ajouté à cela le développement des eurodollars, par lequel les agents économiques non américains pouvaient placer ou emprunter des dollars dans le reste du monde. La politique économique américaine ayant été très pro-cyclique durant les années 1960, notamment du fait de la guerre du Vietnam, le stock de dollars à l’extérieur du pays a dépassé fortement les réserves en or du pays.

Ce mouvement devait réduire progressivement la confiance des agents économiques, et notamment des autres pays dans le dollar. C’est le fameux paradoxe de Triffin : la monnaie de réserve, largement diffusée dans l’économie mondiale, perd progressivement les qualités qui en faisaient une monnaie de réserve.

Tous les pays ont cherché à maintenir par différentes rustines le système en place, notamment en s’engageant à ne pas convertir les dollars détenus, voire en soutenant la devise américaine, mais au début des années 1970, la pression est devenue trop importante. Au printemps 1971, pour éviter que les afflux de dollars en Allemagne ne génèrent de l’inflation, l’Allemagne laisse sa devise flotter et s’apprécier contre le dollar. Début août, des rumeurs disent que la France et le Royaume-Uni envisagent de demander la conversion de leurs dollars. Il ne reste qu’à Richard Nixon à suspendre la conversion du billet vert. Le système de Bretton Woods est en train de mourir. Plusieurs années seront nécessaires à s’adapter au nouveau régime monétaire.

Selon Bary Eichengreen, auteur de Globalizing Capital, une histoire des systèmes monétaires, Bretton Woods n’aurait pu fonctionner que si les pays assuraient un ajustement de la demande de nature à stabiliser leurs comptes courants. Le contexte politique de l’époque, peu propice à ces mesures, a donc condamné à terme le système de Bretton Woods et toute la bonne volonté des banques centrales et des gouvernements n’a pu maintenir en place le système en place contre les réalités économiques.