Analyse économique

février 2016

Inflation ou déflation ?

Qu’est-ce que l’inflation ? Pourquoi, après avoir passé des décennies à lutter contre l’inflation, les banques centrales sont-elles si soucieuses d’assurer son retour pour éviter la déflation ?

L’inflation correspond à l’érosion du pouvoir d’achat de la monnaie du fait de l’augmentation du niveau des prix. Concrètement, un billet de 50 euros n’achète plus autant de choses qu’un an plus tôt. Généralement, elle est mesurée en regardant l’évolution dans le temps des prix des biens d’un panier de biens et services représentatifs de la consommation d’un ménage moyen. Par exemple, si tel ensemble de biens et services coutait 1000 euros une année et qu’ils en coûtent 10 euros de plus l’année suivante, l’inflation est de 1,0%. Ce panier de biens et services est supposé être représentatif de la consommation moyenne d’un ménage : il inclut donc aussi bien des achats quotidiens que des achats réalisés avec un intervalle de plusieurs années. Par exemple, dans le calcul de l’indice des prix par l’INSEE en France, le pain et les ordinateurs ont à peu près le même poids : 0,6%. Comme nous l’avons dit, il s’agit d’un panier de biens et services et inclut donc des dépenses telles que les loyers, la restauration ou bien encore la coiffure, la contribution de cette dernière étant similaire à celle du pain et des ordinateurs. C’est une des raisons pour lesquelles on peut avoir une grande divergence entre les chiffres publiés et le ressenti de la population. Entrent dans les statistiques de l’inflation tout un ensemble de prix que l’on ne connait pas nécessairement ou que l’on vérifie moins. Par ailleurs, plusieurs types d’ajustements peuvent être appliqués aux prix à la consommation comme les ajustements hédoniques, qui corrigent du progrès technologique, ou les effets de substitution, lorsque la flambée du prix d’un bien ou service pousse les ménages vers d’autres biens et services, ce qui peut encore renforcer les écarts entre la perception des ménages et les chiffres.

Quels sont les déterminants de l’inflation ? On distingue généralement des facteurs qui agissent sur les coûts à la hausse ou à la baisse (facteurs « push ») et des facteurs qui agissent sur la demande de tel ou tel bien et donc sur son prix d’équilibre, une baisse de la demande entrainant une baisse du prix et vice et versa (« facteurs pull »). Parmi les facteurs push, on compte l’évolution du prix des facteurs de production, et notamment le coût du travail, et celle du prix des intrants comme les matières premières ou certaines importations, qui sont impactés par les variations des devises. Les prix des matières premières (minerais, pétrole, produits agricoles etc.) ont un impact direct sur les prix de l’énergie et de l’alimentation. En France, les prix de l’alimentation représentent environ 15% des indices des prix et les prix de l’énergie environ 8%. Les prix des matières premières obéissent à des logiques bien spécifiques, strictement liées à l’équilibre offre-demande de leurs marchés de ces produits-là. Par exemple, actuellement l’inflation est tirée à la baisse par la chute du prix du pétrole, qui reflète les conditions du marché physique du pétrole, caractérisé par une surabondance d’or noir. C’est pourquoi les économistes regardent souvent ce que l’on appelle l’inflation sous-jacente ou « core », c’est à dire l’évolution des prix hors impact direct des prix de l’énergie et de l’alimentation.

Que ce soit du côté pull ou du côté push, l’inflation a un lien avec l’activité économique. Le principal coût des entreprises reste celui de la main d’œuvre. Une phase de forte croissance, avec un taux de chômage faible, aura donc pour effet de tirer les salaires à la hausse, ce qui soutiendra les facteurs push (coût du travail) et les facteurs pull (plus forte demande des consommateurs). Cette relation entre l’inflation et l’activité est matérialisée par ce que l’on appelle la courbe de Phillips qui met en relation le taux de chômage avec les prix. Celle-ci a donné lieu à de nombreux débats parmi les économistes, qui ont ajouté d’autres paramètres comme les anticipations d’inflation.

La déflation est la baisse du niveau général des prix, ce qui, toutes choses égales par ailleurs pourrait ne pas être une mauvaise chose en soi, pour peu que l’économie dispose de toutes les flexibilités pour s’y adapter. Mais elle a notamment pour effet d’amener les agents économiques à différer leurs achats, ce qui déprime l’activité. Par ailleurs, la rigidité des salaires peut amener le coût réel du travail, c’est-à-dire corrigé de l’inflation, à continuer d’augmenter, ce qui peut compliquer les ajustements. La présence de dette est une autre raison pour éviter la déflation. Mis en évidence par Irving Fisher dans les années trente, un cercle vicieux peut se mettre en place si la déflation rend plus difficile le remboursement de la dette, ce qui déprime davantage l’activité et renforce la déflation. Enfin, comme les anticipations jouent un rôle important dans la dynamique de l’inflation, les autorités craignent que la déflation rentre dans les esprits, comme elle a pu le faire au Japon.

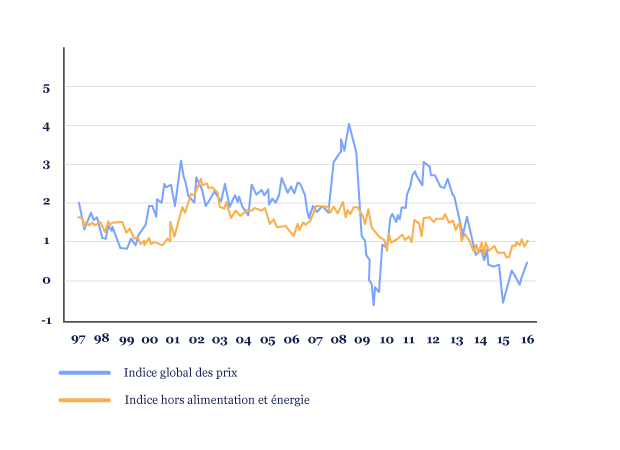

Ou en sommes-nous aujourd’hui ? La faiblesse de l’inflation s’explique en grande partie par ce qui se passe au niveau du marché du pétrole et des autres matières premières. Par ailleurs, la chute prix du pétrole agit également sur l’inflation core au travers, par exemple, des prix des services de transports qui sont très liés au prix du pétrole. Hors alimentation et énergie, l’inflation se redresse dans la plupart des pays développés, en ligne avec des marchés du travail qui se tendent plus ou moins progressivement. Même dans la zone euro, l’inflation core se redresse depuis un point bas atteint au début de l’année 2015. La nouvelle phase de baisse du prix du pétrole va sans doute peser sur l’inflation globale, mais cela aura principalement pour effet de masquer l’accélération de l’inflation sous-jacente.

Zone euro: variation sur un an des indices des prix